¿Que quieres saber?

¿Por qué contratar un seguro de muerte?

El contrato de seguro de muerte es un contrato de contingencia que permite el pago de un capital o una anualidad a un beneficiario designado en caso de fallecimiento del asegurado. Este contrato puede ser por plazo fijo (fallecimiento temporal) o indefinido (contrato de por vida).

El contrato de seguro de muerte individual es útil para proteger a su familia en caso de dificultades financieras relacionadas con su desaparición.

La cobertura de muerte puede ser solo accidental o por todas las causas, es decir en caso de accidente, pero también de enfermedad.

El contrato de seguro de muerte individual puede estipular el pago de un capital o una anualidad (anualidad de educación y / o anualidad del cónyuge supérstite).

El contrato también puede ofrecer una garantía de pérdida total e irreversible de autonomía (PTIA), que permite al asegurado protegerse del riesgo de incapacidad laboral absoluta y permanente.

Contrato de previsión: seguro de muerte

¿Qué es un contrato de seguro de muerte?

El seguro en caso de fallecimiento es un contrato de seguro de vida que permite el pago de un capital o una anualidad a un beneficiario designado, en caso de fallecimiento del asegurado antes de la finalización del contrato.

Estos contratos de seguros de vida pueden contratarse de forma individual o colectiva, a través de una empresa o una asociación. Pueden contratarse con motivo de un préstamo.

Los contratos de seguro de muerte se pueden suscribir por un período limitado (seguro de muerte temporal) o de por vida (seguro de vida completo).

La cobertura de muerte puede ser solo accidental o por todas las causas, es decir en caso de accidente, pero también de enfermedad. El contrato de seguro de muerte individual puede estipular el pago de un capital o una anualidad (anualidad de educación y / o anualidad del cónyuge supérstite).

El seguro en caso de muerte puede ir acompañado de garantías adicionales (garantía contra los riesgos de incapacidad o invalidez, aumento de la garantía en caso de muerte accidental, etc.).

Por tanto, distintas fórmulas permiten la acumulación de capital o de una anualidad para superar las dificultades económicas que puedan surgir por la desaparición de una persona.

Los contratos de seguro de muerte se pueden contratar:

O por un período limitado (seguro temporal): luego permiten al sobreviviente asegurar el nivel de vida de la familia. El seguro también puede garantizar el pago de una anualidad destinada a financiar los estudios de los hijos.

O para toda la vida (seguro "toda la vida"): El contrato de seguro de muerte "toda la vida" se puede contratar en 2 cabezas, lo que permite el pago a uno de los cónyuges de la capital o la anualidad en caso de fallecimiento de su marido .

Apertura del contrato

Apertura del contrato

El seguro de muerte proporciona, contra cotizaciones, el pago de un capital a los beneficiarios de su elección en caso de fallecimiento.

Un acto de previsión esencial para proteger económicamente a su familia. Siempre que los términos del contrato se correspondan con sus necesidades y su situación.

Por lo tanto, el seguro de muerte le permite dejar un capital a sus seres queridos después de su muerte (hijos, cónyuge, amigo) para que sean libres de utilizar este capital como mejor les parezca.

En esto, el seguro de muerte difiere de un seguro funerario , cuyo capital debe utilizarse necesariamente para financiar sus gastos funerarios.

Si contrata este tipo de seguro demasiado tarde, sus aportaciones serán importantes. Para cubrir un capital atractivo y no pagar primas excesivamente altas, es necesario suscribirse joven y por lo tanto durante mucho tiempo. Además, la mayoría de los contratos no se pueden celebrar después de una determinada edad: generalmente 70 años.

Soporte de seguro de vida

A diferencia de los seguros de vida, un contrato de seguro de vida no es una inversión financiera.

Está hundido y es temporal (a menudo, 10, 15, 20 o 25 años, dependiendo de la antigüedad de la suscripción).

De hecho, si el riesgo no se materializa - su muerte o para ciertos contratos, su incapacidad total - antes de cierta edad: 65 años, 75 años, a veces 80 años - se perderán todas sus cotizaciones.

Para evitar perder dinero, es posible optar por una garantía de muerte "de por vida". En caso de fallecimiento del suscriptor (independientemente de la fecha), las primas pagadas, más los intereses, serán recuperadas por el beneficiario del contrato.

Disponibilidad de ahorro

En términos de seguro de vida, del cual el seguro de muerte es una forma basada en el seguro de previsión, a veces es posible que el suscriptor recupere el beneficio de muerte planeado a través de una compra. La recuperación de fondos se puede hacer solo por una parte, se habla entonces de redención parcial, o por la totalidad de las sumas previstas: redención total.

El seguro de muerte se basa en el principio de que el suscriptor contribuye para que en caso de fallecimiento prematuro, sus beneficiarios reciban un capital para compensar los problemas económicos vinculados al siniestro.

En consecuencia, la compra de un seguro de muerte es similar a un retiro de los fondos disponibles desde el inicio del contrato definido con la aseguradora.

Es recomendable saber en el momento de la suscripción si es posible la recompra del seguro de muerte, bajo pena de no poder recuperar el capital garantizado antes de su vencimiento.

Cuando la entrega es posible, el contrato contiene una tabla de valor de entrega, que determina las condiciones para la retirada. A veces, este último es gratuito después de un cierto número de años de cotización o una determinada cantidad.

Fiscalidad del seguro de muerte

Tras el fallecimiento del asegurado, los beneficiarios designados reciben un beneficio por fallecimiento o una anualidad.

Estas sumas se consideran un beneficio pagado por el asegurador y no una herencia recibida del patrimonio del fallecido.

Por tanto, el beneficio por fallecimiento no forma parte del patrimonio. Y no se grava como tal

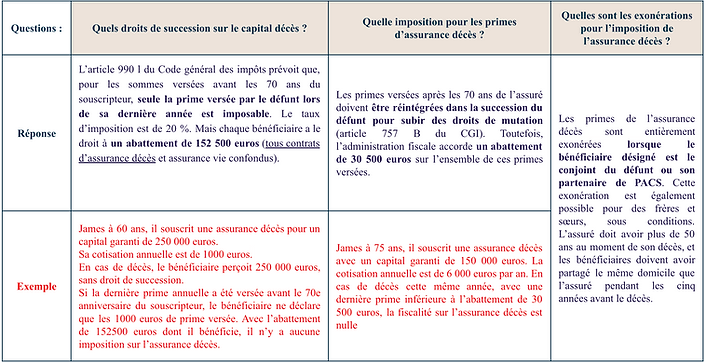

El artículo 990 l del Código General Tributario establece que, para las cantidades pagadas antes de los 70 años del suscriptor, sólo está sujeta a impuestos la prima pagada por el fallecido durante su último año. La tasa impositiva es del 20%. Pero cada beneficiario tiene derecho a una asignación de 152.500 euros.

Las primas pagadas después de los 70 años del asegurado deben reintegrarse al patrimonio del fallecido para poder someterse al impuesto de transferencia (artículo 757 B del CGI). No obstante, la administración tributaria concede una desgravación de 30.500 euros sobre todas estas primas. pagado.

Garantías adicionales

Es posible complementar su contrato de seguro con otras garantías, que no siempre están ligadas a la duración de la vida, pero que cubren un riesgo particular, por ejemplo:

Garantía de incapacidad laboral: durante un paro prolongado del trabajo, se abona una asignación diaria al asegurado. Durante este período, el asegurado podrá quedar exento del pago de cotizaciones relativas al contrato mientras se beneficia del mantenimiento de garantías.

Garantía de invalidez: tras una invalidez definida en el contrato, el asegurador paga las prestaciones en forma de suma global o anualidad. Cuando ocurre la invalidez, el asegurado está exento de pagar las cotizaciones relacionadas con el contrato de seguro, mientras se beneficia del mantenimiento de las garantías.

Garantía de muerte por accidente: el capital pagado al (los) beneficiario (s) puede duplicarse o triplicarse cuando la muerte se produce por accidente y, en particular, por accidente de tráfico.

La garantía de pérdida de empleo Esta garantía se ofrece generalmente en contratos de seguro vinculados a un préstamo y prevé el aplazamiento de los vencimientos de los préstamos o la asunción de la totalidad o parte de los pagos mensuales durante el período fijo por contrato.

Seguro de muerte a término y / o seguro de vida total

Seguro de muerte a término: Garantiza el pago de un capital o una anualidad en caso de que el fallecimiento del asegurado se produzca durante el período de vigencia del contrato. Si el asegurado está vivo al final de este período, el contrato de seguro finaliza. Las aportaciones abonadas no son recuperadas por el suscriptor del contrato, pero benefician a todos los asegurados: hay mutualización de riesgos.

Seguro de vida entera: Se contrata por tiempo indefinido y se da por terminado cuando se produce el fallecimiento del asegurado, cualquiera que sea la fecha. Este tipo de contrato de seguro de vida prevé el pago de un capital o una anualidad a los beneficiarios designados.

En el seguro de vida, del cual el seguro de muerte es una forma basada en el seguro de previsión, a veces es posible que el suscriptor recupere el beneficio por muerte esperado a través de una recompra. La recuperación de fondos se puede hacer solo por una parte, se habla entonces de redención parcial, o por la totalidad de las sumas previstas: redención total.

Amortización parcial: en este caso concreto, el suscriptor recupera parte de los fondos que normalmente proporciona a sus beneficiarios en caso de fallecimiento prematuro. El pago de la recompra se realiza a menudo mediante aportaciones mensuales, que luego ya no se utilizan para constituir el capital, sino para tener derecho a recuperarlo. Entonces es una solución que debe usarse solo en una emergencia, especialmente si han pasado varios años desde la suscripción.

Amortización total: aquí el retiro total de fondos es definitivo y similar a la terminación (pagada) del contrato ya que el suscriptor y sus beneficiarios ya no tendrán capital para reclamar en caso de fallecimiento o invalidez.

Si desea canjear todo su beneficio por fallecimiento, pero no está en contra de suscribirse nuevamente más tarde, puede ser útil dejar una pequeña cantidad en la cuenta. De esta forma, el contrato no se cierra y puedes seguir usándolo con nuevas condiciones.

El monto del seguro de muerte no es, en sí mismo, parte del patrimonio del asegurado. La herencia del asegurado solo incluye el patrimonio en su poder en la víspera de su muerte. El capital del seguro de muerte escapa, por tanto, a cualquier deducción vinculada a la herencia en el sentido de que el importe de este capital nunca ha formado parte del patrimonio del asegurado.

Sin embargo :

Si las primas se pagaron antes de que el asegurado cumpliera 70 años; la última prima se grava con la retención en origen del 20% (o 31,25% por encima de 700.000 €) después de una desgravación de 152.500 € por beneficiario.

La acumulación de las primas pagadas después de los 70 años del asegurado se reintegra al patrimonio tras una asignación de 30.500 € y se grava según los vínculos familiares entre el fallecido y el beneficiario.

Ventajas y desventajas del seguro de muerte

Seguro de muerte

Ejemplo de uso del contrato de seguro de muerte para cónyuges y parejas

1

Situación inicial

Victoria y Luc, de 35 y 30 años respectivamente, se casaron en junio de 2008, sin contrato matrimonial.

De su unión salieron 2 niños, de 5 y 8 años.

Victoria lleva 3 años sin trabajar, Luc se gana la vida dignamente y ellos prefieren que ella cuide de sus hijos. Sabiendo que el único bien común es su residencia principal, se preguntan qué pasaría si Luc muriera.

2

Si no se hace nada

En los términos del artículo 757 del Código Civil, en presencia de todos los descendientes comunes, el cónyuge puede elegir durante la sucesión un trimestre en plena propiedad o el usufructo de todos los bienes del difunto.

Victoria será responsable de la educación de los dos niños solo. Para ello, tendrá que volver a encontrar un trabajo por el que la remuneración no será necesariamente suficiente.

La muerte previa de un cónyuge joven a menudo se considera poco, sin embargo, las consecuencias (especialmente financieras) son, en la mayor parte del tiempo, muy graves.

3

Situación final

Estos contratos de seguro de muerte son contratos de previsión, cuyas primas se pagan en exceso.

Teniendo en cuenta la edad de los cónyuges y su estado de salud, las primas pagadas serán modestas ya que se calculan en función de la probabilidad de ocurrencia del riesgo previsto y el monto de la indemnización pagada en caso de fallecimiento.

Si el fallecimiento se produce durante la ejecución del contrato, la compañía de seguros se compromete a pagar un capital al beneficiario designado.

En este caso, al seleccionar un contrato de seguro de muerte, Luc y Victoria optimizan la protección del sobreviviente asignándole un capital para obtener recursos fácilmente disponibles. Este capital permitirá al cónyuge cubrir los costos de la vida cotidiana, como la educación de los hijos y la vivienda.

4

Seguro de muerte y convivencia

Si Luc y Victoria no se hubieran casado, es decir si estuvieran conviviendo:

El contrato de seguro de muerte hubiera permitido:

Contribuir a la protección del conviviente superviviente asignándole un capital.

Permitir el pago del impuesto de sucesiones si al superviviente se le concede un legado, porque estaría sujeto a impuestos muy elevados sobre los bienes recibidos (60%).

Si los socios que conviven desean transferir la propiedad total de la residencia principal al sobreviviente (y así evitar la propiedad conjunta con los herederos que están reservados), el contrato de seguro de muerte puede proporcionar al sobreviviente los fondos necesarios para adquirir la parte indivisa.